如果有人在1998年1月到访韩国,兴许会看见银行门口排起的长长队伍。里面拿着戒指的中产主妇、带着战争勋章的军人、怀揣比赛奖牌的运动员、挂着金十字架的教会长老,以及成千上万的普通老百姓,他们顶着寒风中,不是来银行提现挤兑,而等着向国家捐出自己的金银首饰。

1997年底,亚洲金融风暴登陆韩国,前30大财阀倒了6个,连大宇、现代、三星等巨头都岌岌可危。资本外逃汹涌,韩元腰斩,最危急时韩国离外储耗尽只剩7天。走投无路下,韩国政府在12月3日与IMF 签订协议,获得550亿美元贷款,但必须满足废除补贴,放开金融市场等一系列条件。

协议签署那一天,韩国人又想起了当年被强权支配的恐惧。

一百年前,日本强行借给韩国1000万日元,以此获得了干预韩国内政的口实。为了摆脱奴役,韩国知识分子发起“国债报偿运动”,王公贵族拿出金银财宝,贩夫走卒戒烟省钱,捐给国家来试图还清国债,赢回主权。这项运动在一年内筹得近20万日元,最后在日本的干预下被迫中止。

在被IMF按着头要求改革的关头,韩国舆论再次动员国民“苟利国家生死以”,发起新一轮“国债报偿运动”。1998年1月初,三星和大宇带头,号召员工拿出家里的金银首饰,为国家补充外汇和黄金储备。该倡议经过电视台报道很快风行全国,350万人参与其中,将近韩国人口的1/14。

正在捐金的韩国人,1997年

到1998年3月,韩国人在两个月内共捐出226吨黄金制品,价值22亿美元,虽然不足以帮韩国克服外汇危机,但这场运动中韩国人展现出的爱国主义让全世界震撼,BBC在当年就此作了专题报道,克林顿在会见金大中时也表示叹服[1]。因危机处理不当而损失的国家信誉,被重建了起来。

BBC对韩国黄金运动的报道,1998年

韩国人的国民精神令人动容,但问题是,1996年刚加入被称为富国俱乐部的OECD的韩国,是怎么突然倒下,沦落到要靠老百姓捐款来共克时艰的地步呢?

01. 醉生梦死:投机和焦虑蔓延的国家

80年代的日本人喜好在海外买楼,90年代的韩国人则热衷在全世界的赌场撒币。

韩国人历来好赌,根据韩国国内的一项研究,韩国人赌博上瘾的可能性比其他国家高2-3倍。从1961到1996年,被轮着欺负了一个世纪的韩国人腰板终于硬了起来,人均收入翻了100倍,随之而来的就是报复性挥霍。由于国内禁赌,富人们便组团去海外豪赌,并认为是在为国争光。

除了赌博外,韩国人还热爱穿金戴银,小孩百日、周岁、入学、毕业都要金戒指,很多人手上、脚上、脖子上都挂着金链子。学生之间亦是攀比成风,当时的中学生喜欢比拼进口发卡,均价600-2500人民币不等,还有的喜欢比拼香水,人手几十瓶香水,平均一瓶成百上千元人民币。

社会心态更是极其浮躁。许多人认为,靠一天一天的劳动积累永远没个头,要想暴富,只有投机,只有炒房,只有赌博。

富豪们更是有钱任性。三星二代掌门李健熙是个汽车发烧友,头脑发热想挤入早已被现代、大宇、起亚三家分食的韩国汽车产业。砸了30多亿美元后,首批24万辆车却卖了不到5万辆,大都还是三星员工自己买的,仅98年上半年就血亏1560亿韩元,最后卖给了雷诺,销声匿迹。

汉城街景,1994年

其实半个世纪前,西方学者并不看好大部分人口还住在茅草屋里的韩国,倒是更青睐菲律宾、缅甸和朝鲜。韩国后来能有这样的光景,朴正熙居功甚伟。

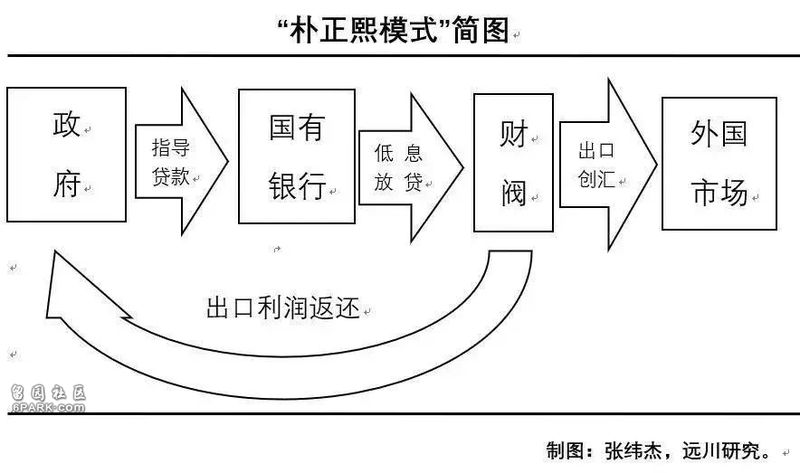

1960年代,政变上台的朴正熙勒令银行按指导向财阀发放低息甚至负利率贷款,谁不听话谁坐牢。拿了贷款的财阀必须努力扩大生产,完成政府规定的出口数量任务,否则以后能拿到的银行贷款就会减少,倒逼财阀拼命出口,由此把韩国打造成了堪称外汇收割机的出口机器,其运作如下图:

在“朴正熙模式”下,韩国从东亚边缘国家一跃而成“亚洲四小龙”之一。然而,朴正熙模式让韩国人冲上了天堂,但同时也埋下了让其坠入深渊的种子。

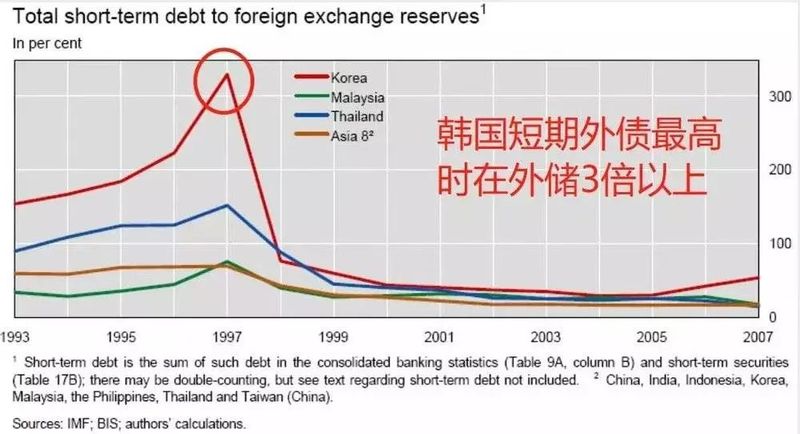

由于政府提供了隐性担保,且更侧重出口的量,所以财阀往往只看规模和市占率,盲目扩张成为常态,导致企业负债率居高不下。1995年,韩国前30家财阀平均负债率高达428%。到1997年,韩国外债高达2000亿美元,其中短期债务就超1000亿美元,而外汇储备却只有300亿美元。

韩国和东南亚国家债务数据,来源:BIS.

更要命的是,因为想着有政府接盘(刚性兑付),没人觉得债台高筑是个问题。靠债务吹起来的繁荣,背后隐藏着大量的银行坏账与过剩产能,而要想持续,必须要有源源不断的资金供给,直到资金链断裂。这正如一场“抢椅子”的游戏,只要音乐没停,一切看上去都是一团和气。

转眼到了1997年夏,在湿热的东南亚传来了几声闷雷后,音乐戛然而止。

02. 大厦将倾:离国家破产只剩7天

1997年7月2日,泰国宣布放弃固定汇率制,泰铢兑美元当天暴跌17%。三个月内,马来西亚、菲律宾、新加坡、印尼相继沦陷,亚洲金融危机全面爆发。

然而,沉浸繁荣中的韩国人此时既不关心千里之外的惊涛骇浪,也没有察觉到身边出现的丝丝裂痕。7月15日,泰国兑美元脱钩的两个礼拜后,韩国第七大财阀起亚宣布进入破产保护。这条新闻最初引起了轩然大波,但很快被“抵制美国病牛肉”、“金泳三上独岛题字”的新闻冲淡。

与三星一样,起亚也喜欢跨界,而且更野。内存之王三星跨界造汽车,汽车大王起亚不仅跨到了钢铁和建材,甚至还搞起了家政服务。在38个关联企业中,有28个都与汽车无关,最后普遍亏到吐血,到1996年10月,起亚集团总负债高达117亿美元,几乎是当时韩国外储的1/3。

除了胡乱跨界外,在“刚兑心理”与“规模崇拜”下,起亚常有一些匪夷所思的投资行为。比如1996年,危机已经初露端倪,起亚却仍然执着于扩大业务范围,甚至还跑到印尼等东南亚地区开办了14家公司,生产小型汽车。随着金融海啸席卷东南亚,这些投资几乎都血本无归。

在盲目扩张、债台高筑、经营不善、外部冲击的联合打击下,到7月中旬,起亚终于扛不住了,申请破产保护。风起于青萍之末,起亚的破产,推倒了危机的第一块多米诺骨牌。按理说,对于起亚这样有系统性影响的巨头,政府应立即出手相救,但韩国金泳三政府此时却打起小算盘。

时任韩国总统金泳三(中),1995年

在1997年,现代、起亚、大宇三家汽车巨头在韩国国内的市占率分别为42.7%、23.4%与19.4%,任何一家吃掉起亚就能够立刻成为韩国汽车业的霸主。因此,当起亚奄奄一息时,韩国其他汽车巨头都想趁乱狠捞一笔,彼时刚刚进军汽车行业的三星,也对起亚这块肥肉也是垂涎欲滴。

于是,起亚事件发生后,金泳三政府竟然袖手旁观了三个月,使起亚的问题一步步蔓延到其他领域,导致国际社会对韩国政府的危机处理能力深表怀疑。外国债主并不关心起亚到底会被谁吃掉,他们只关心一件事:如果排名第七的财阀倒闭了政府都不管,那其他的投资还靠得住吗?

先前,外资之所以愿意大方地把钱借给韩国银行与企业,因为他们相信即便韩国经济出了问题,政府也会接盘和兜底,但没想到韩国政府这次居然跟韩流明星的脸一样靠不住。于是,穆迪、标普、高盛、摩根大通等金融机构纷纷下调了韩国主权信用评级,韩国人向外借款越来越难了

而祸不单行,此时肆虐于东南亚的金融危机宛如台风,一路北上,终于刮到了朝鲜半岛。

10月18日,坐拥800亿美元外储的台湾“央行”居然也宣布弃守新台币,随后恐慌蔓延到韩国后,几乎每天股市一开市就有外国炒家抛售,最夸张时10分钟内大盘下跌20%。外汇市场也是一片哀嚎,韩币在一个周内就暴跌了10%,10月30日当天开市不到8分钟就宣布交易暂停。

一方面是借不到钱的韩国企业与银行,另一方面是催债跑路的外国债主,吹起韩国繁荣幻象的泡沫终于裂了。11月,韩国企业资金难问题越发突出,海天、三美、真露等财阀相继倒闭,前30大财阀中赫然已经倒了6个,人们甚至开始怀疑,三星、现代、大宇、LG是否还撑得住?

由于企业和银行没法从海外借到美元,提供美元的重任就完全落到了韩国央行肩上,韩国外汇储备急剧减少。1997年11月,韩国可用外储大约110亿美元,但年底前需要偿还的外债超过200亿美元,按当时平均每天消耗10亿美元计,一个多礼拜后韩国就会破产,经济将彻底崩溃。

万般无奈下,政府内部开始出现向国际货币基金组织(IMF)求助的声音。

如果把发生外汇危机的国家比作被挤兑的银行,那么IMF就是提供紧急贷款的央行。不过,这位“央妈”却是一位不折不扣的虎妈,要拿她的钱不仅要付出高利息,还得按她的意思改变经济政策,很容易被扣上“丧权辱国”的帽子,所以韩国政府对是否要向IMF求助产生了很大争议。

朝鲜半岛身边都是大国强国,被地缘政治折磨了数百年,现在好不容易扬眉吐气一把,就又面临被人按着脑袋“接管”的命运,民族感情难以接受。金泳三自己也不愿意,前几年他还提出让韩国在2010年之前成为“世界五强”,转眼就要向IMF摇尾乞怜,这简直是极大的羞辱。

然而,形势比人强,眼见国家行将破产,韩国人对“面子”的执着还是被暂时放到了一边。11月21日,韩国政府在白天的新闻发布会上还坚称不会向IMF求援,到了晚上就改了口。韩国人清楚,“求助”其实就等于“示弱”,信号一旦发出,自己的漏洞和软肋就会被对手所察觉。

五天后,一架来自华盛顿的飞机缓缓降落在首尔金浦机场,谈判代表来了,很显然,他们带着“枪”。

03. 垂帘听政:谈判背后的美国力量

在IMF代表团落地首尔的前一天,一场气氛紧张的会议正在美国华盛顿召开。

虽然IMF(International Monetary Fund)名义上是国际组织,但毕竟由美国一手扶持建立,运作模式受美国影响,总部也设在华盛顿。在当时,救助方案要能真正落地,最后还是需要美国人点头。但围绕是否该救助韩国,美国高层分成了两派,展开了激烈的争论。

由白宫与国防部组成的“援韩派”认为,韩国的经济地位远比泰国或印尼重要,一旦韩国崩溃,整个亚洲都可能遭殃,作为“保护伞”的美国也会颜面扫地,如果朝鲜再趁机搞事情,后果不堪设想。但“反韩派”的声音也很强大,代表人物是财政部长罗伯特·鲁宾(Robert Rubin)。

罗伯特·鲁宾人称“财政部苏格拉底”,像个卡通人物:眼窝凹陷、双目无神,还有点木讷。他中午常常只吃几根胡萝卜、一碗沙拉与一瓶矿泉水。开会时,即便他是主持人也基本一言不发,只是偶尔在黄色便签上做点记录。真要说话时,却往往语无伦次,前言不搭后语,还经常跑题。

美国财政部长罗伯特·鲁宾与克林顿谈笑风生

然而鲁宾却以实际行动证明了什么叫人狠话不多。鲁宾在高盛待了30年,赚了近1亿美金,他做投资时尤其喜欢用概率论计算选择的损失与收益。出任财长后,他把这套逻辑带到了经济决策里,因此,他完全不理解为什么要救助看起来注定会破产的韩国,这与投资一家濒死公司无异。

不过,鲁宾最终与“援韩派”达成了妥协:救可以救,但韩国必须作出包括开放金融市场在内的结构性改革,让美国证券和银行可以去韩国扩大业务。他的算盘打得很精巧,即便给韩国的贷款有风险,但起码得到了进入韩国金融市场的门票,而这正是华尔街梦寐以求的东西,怎样都不亏。

为了确保美国的利益得到落实,鲁宾还派出了副财长大卫·立顿(David Lipton)作为“钦差大臣”,在暗中监督IMF与韩国人的谈判。于是,带着鲁宾的“圣谕”的立顿在IMF代表团到达不久后也奔赴首尔,用了一个化名,跟IMF代表团住在了下榻酒店的同一层楼。

11月28日,谈判开始。为避免被媒体围堵,代表团只能从酒店后门的防火楼梯偷偷进出;白天与韩国人就贷款条件撕扯一天后,晚上还要向“钦差大臣”立顿汇报工作,好不容易刚回房休息,又会在凌晨3-4点被韩国人叫醒要求继续谈,最后IMF领队直接三天三夜没合眼。

对大部分韩国人而言,IMF原本是个闻所未闻的名词,但在韩国宣布向IMF求援后却一下成为街头巷尾热议的话题。韩国电视台还专门制作了“什么是IMF”的节目,不分昼夜地循环播放。韩国家庭主妇也聚在一起共商国是,一边做泡菜,一边商讨经济下行时的对策。

到12月3日,谈判终于结束了。IMF将向韩国提供总计550亿美元的紧急贷款,其中IMF出210亿美元,分批给付;其余由世界银行及美日等国一起凑,不过这部分只有在IMF贷款不够用时才会启用。作为交换,韩国必须:

1.将利率提高至少25%(即便当时韩国银企已然债台高筑);

2.在1998年中之前允许外国人在韩国境内开设银行与券商;

3.年底前将外资境内持股占比上限从26%提高到50%,个人持股上限从7%跃升至50%;

4.允许外国企业收购韩国企业,包括恶意收购;

5.开放贸易,废除进口许可制与出口补贴;

6.国内大型金融企业必须接受国际机构监管;

7.打破韩国劳动力市场中的终身制,允许大裁员

……

这项援助计划不仅打破了IMF的援助记录,受援国所需调整幅度之大也是世所罕见。韩国企业界就沉痛地宣称:“我们已完全失去经济自主权。”韩国媒体更是将和IMF签署协议的一天与1910年8月29日的“国耻日”相比——那一天,整个朝鲜半岛都正式成为日本的殖民地。

签署协议时的喜笑颜开的IMF代表(左)与面色凝重的韩方代表(右)

协议签署两天内,韩元升值2.5%,股市回升15%。但恐慌并没有解除,国内外对金泳三政府仍抱有深深的怀疑,韩国公众普遍称他为“傻子”、“没脑子”等。没过几天,韩国主流媒体《朝鲜日报》竟然还捅出了之前秘而不宣的韩国外储的真实家底,公众一片惊呼,情况再度恶化。

到1997年12月11日,韩元在半个月内又贬值了一半,银行开市4分钟就被迫中断交易,到12月中下旬,韩元兑美元已跌破2000:1,如果情况持续,12月31日外储将变成负数,韩国再次被逼到了破产边缘。

十万火急中,韩国政商各界展开了对美国的积极游说,美国终于意识到韩国破产可能的灾难后果,于是指示IMF将分批拨给韩国的贷款提前发放。另外也联合各盟友,迫使其国内银行暂停对韩国银行的挤兑,然而圣诞将近,找这些准备放假的银行家倒是费了几番周折。

在德国,为了找到银行协会会长,德国财长通过总理给的线索,一路追踪到了会长在巴伐利亚的私人庄园;在法国,财长打电话给银行高管时后者正在用刀开生蚝;只有美国的行长们政治觉悟最高,不仅主动支持,还表示要在报纸上公开发表联合声明,彰显力挺的态度。

12月25日,IMF宣布提前向韩国支付100亿美元贷款,各大外国债主也逐渐停止了对韩国企业与银行外债的追讨,韩币兑美元飞速回升到1438:1。

金融危机犹如火场逃生。房子着了火,里面的人(外国炒家)都争相往外跑,但门就那么大,所以很多人并非葬身火海,而是卒于踩踏。IMF的水枪暂时控制了火势,美国力压银行家停止挤兑则维护了逃生秩序,剩下的灭火任务,就要交给韩国人自己了。

04. 共克时艰:五味杂陈的悲伤与热血

危机发生前,韩国一家电梯公司的高管洪权杓(Hong Kwan Pyo)与他老婆和9岁儿子一起住在首尔市郊一座三室一厅的公寓里,隔三差五还能去滑雪场度个假,享受着典型韩国中产的生活。

危机后,洪的公司倒闭了,为了还债房子也卖了,老婆带着孩子回了娘家。中年失业的他成了混迹在公园里的流浪汉,靠卖杂志勉强糊口。有一天他实在是太想儿子了,悄悄跑到儿子的学校旁边,站在围栏外远远望了儿子几眼,回去时哭了一路[3]。这是个中年破产的典型悲剧。

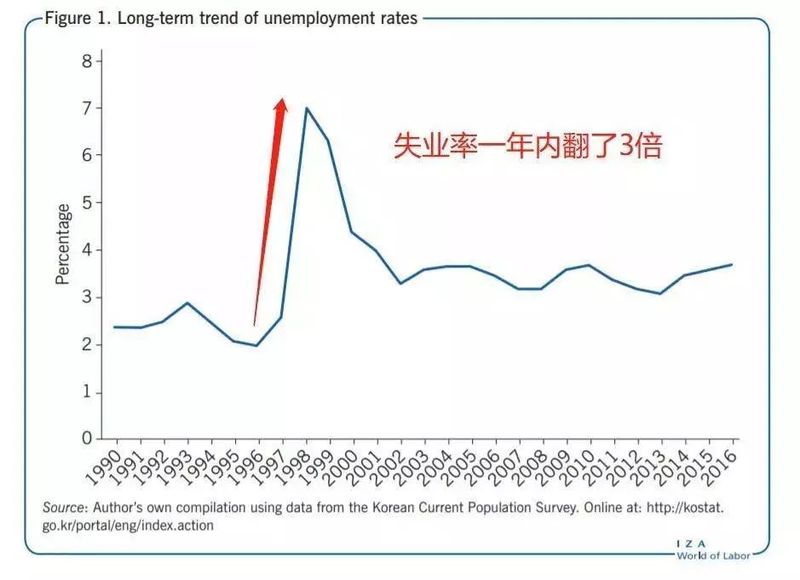

1998年,韩国有150万人下岗,失业率一度飙升到7%,每个月就有3000家企业倒闭,每天都有4200人失去工作。隔三差五就有失业大军高举“I.M.F = I’M Fired?(IMF=我被开除了?)”的指示牌上街游行。

上街游行反对IMF的韩国人

大财阀也扛不住了。三星总裁李健熙指示要让旗下子公司“自谋生路”,LG称要在2002年之前整顿15兆韩元规模的产业,现代也停止了在大陆的扩张。以往前30大财阀每年都要录用3万名左右的毕业生,但1998年只招了3000人,另有7000人虽被录用,但迟迟不给上岗。

来源:Jungmin Lee,The labor market in South Korea, 2000–2016,IZA

汉城一家娱乐厅老板瞅准了经济不好时人们火气大的特点,推出了“撒气服务”,只花几百元,就可以对贴着“单位上司”、“经济官僚”、“背信小人”标签的假人一顿胖揍。一位年轻姑娘一边揍一边大喊“金课长、李代理,揍死你!看你还敢不敢扣我工资把我辞退!” [2]

在韩国,兵役制度极其严格,逃避会面临沉重的处罚。危机前,韩国青年普遍不愿当兵,很多人为了逃兵役而来中国留学。危机后,失业大军纷纷涌向高待遇的兵务厅,使原本还要捉壮丁的军队一下人满为患,到1月,已经有2000名申请者的入伍时间因为报名人数太多,延后了一年。

2月17日,《朝鲜日报》刊登了一条新闻,某男子抢劫金融机构时被警方制服,事后发现他竟然还是一个中小企业总经理。问他为什么要这么做时,他振振有词地说道:“我能不知道这么做是错的吗?不过反正现在也就这样了。我不想害人,所以不抢民宅不偷窃,只抢金融机构。” [2]

危机时,地铁逃票的人越来越多,三个月内,仅首尔地区就有25万人次因逃票被抓。1998年的冬天对韩国人而言尤其寒冷,除了因为下岗潮与年终奖没了外,为了省钱,韩国人又重新用起了《请回答1988》里经常把德善呛得半死的蜂窝煤,煤球厂生意格外红火。

虽然生活艰难,但在国难当头的关键时刻,韩国人仍然展现出了高度的团结,一份调查甚至显示,66%的公务员都认为公务员薪资应该削减[2]。

韩国人的救国运动中,最著名的莫过于为国家增加外储的“捐金运动”。在韩国人排队拿出自己的金银首饰时,新任总统金大中也表示,危机的压力决不能由老百姓一家承担,企业、政府也要一起“共克时艰”。轰轰烈烈的银行、政府、企业与劳工四大部门改革由此拉开大幕。

对银行,他关闭了一批资不抵债的银行,并成立了一家国家资产管理公司专门收购坏账;对政府,他把23个部门削为17个,裁员5万,让低阶公务员从“铁饭碗”变成“合同工”;对企业,他严查政商勾结,限制财阀规模,并力促国企改革,实现化学、钢铁、通信等多个行业的民营化。

1998年似乎很适合改革,几乎同一时期,与韩国隔海相望的另一个东亚大国也在进行着类似操作。

在金大中政府和韩国社会各界的共同努力下,1998年3月23日,韩元兑美元汇率已回升至1370:1,金融市场恢复稳定,经济逐渐复苏,并在2001年提前偿还了IMF贷款,最终摆脱了IMF的“魔爪”。

裁员潮期间,英语好的员工基本都留了下来。意识到紧要关头股票存款房子都靠不住后,韩国人在教育上的投入变得更加疯狂。

1998年,韩国小学生出国212人,到2004年飙升至6276人,翻了30倍。1997年,韩国人留学花费总计11.5亿美元,到2007年已超过100亿美元,接近当年GDP的1%。往往爸爸一人在国内拼命工作,维持老婆孩子在海外的高昂费用,寒暑假再回国团聚,开学后再回去,被称为“大雁家庭”。

危机后,韩国开始用当年造内存和汽车的方式搞文化产业。2001年,《我的野蛮女友》横空出世。2005年,《大长今》登陆中国,观众达三亿。由于其中大量的韩餐元素,之后大陆的韩餐店遍地开花。从《蓝色生死恋》到《来自星星的你》,从《江南Style》到东方神起,韩流席卷亚洲。

韩国97危机的故事结束了。但还有一个问题留待解决:为什么欣欣向荣的亚洲会突然崩盘?难道只靠索罗斯一人就能把亚洲掀个底朝天?

当我们把镜头从地面拉到三万英尺的高空,一幅迥然不同的图景便出现在眼前。

05. 草蛇灰线:《广场协定》如何影响亚洲繁荣

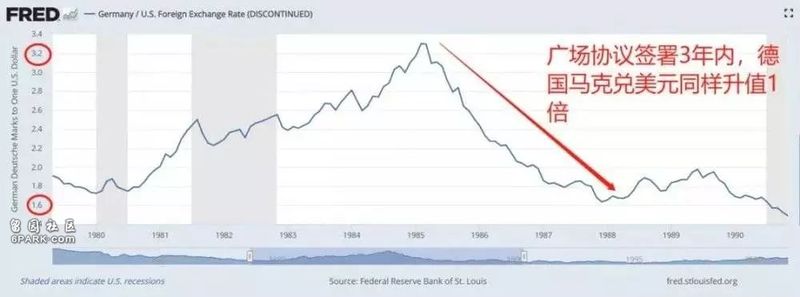

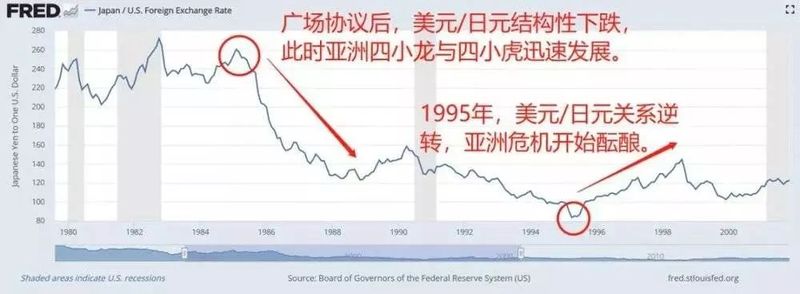

1985年秋,美国为了缓解巨额贸易赤字,迫使日本与英法德与其签订《广场协议》,之后美元大幅贬值,而日元则在不到3年内对美元升值一倍,出口竞争力大大受挫。

一种常见观点认为美国通过广场协议干掉了日本,但这种说法并不确切。日本确实因广场协议很受伤,但真正玩死自己的还是日本人本身,否则为什么同样靠出口立国且深受广场协议打击的西德却没有“失去的二十年”?

德国马克汇率波动,来源:圣路易斯联储

日元大幅升值后,日本人做了两件事:炒房和撒币。为重振因出口受挫而下滑的经济,日本央行猛开印钞机,1986-1987年一年内五次降息,大水漫灌下楼市股市狂欢一片, “地价永远涨”、“东京房价永远不会跌”的口号喊得震天响,至于后来到底跌没跌,大家都知道。

如果说第一件事是日本人玩死了自己,那第二件则是把整个亚洲都带入了坑。

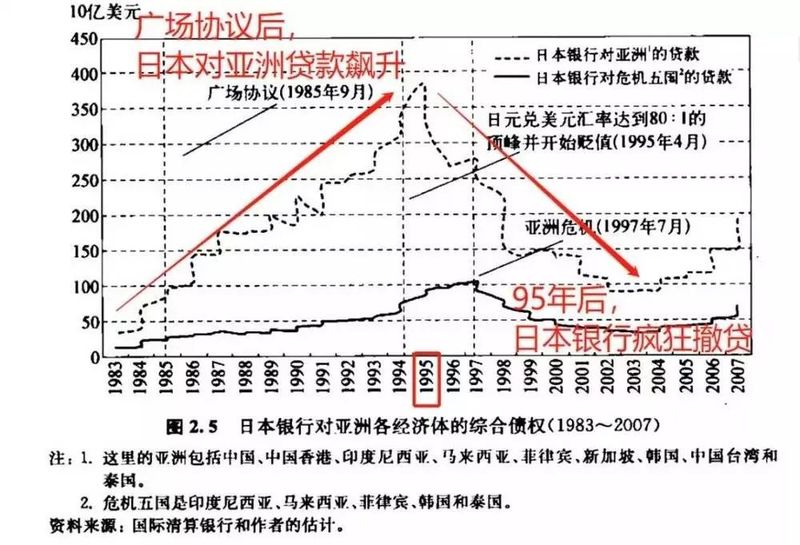

为保住市占率,日本将产业大规模转移到具有廉价土地和劳动力的东南亚。这既可以绕道出口美国减轻保护主义责难,又能通过资本输出缓解日元升值压力,还能在亚洲提高影响力。因经济下行和利率市场化导致同业竞争日趋激烈的日本银行也随之跟进,于是日本银行对亚洲的贷款飙升。

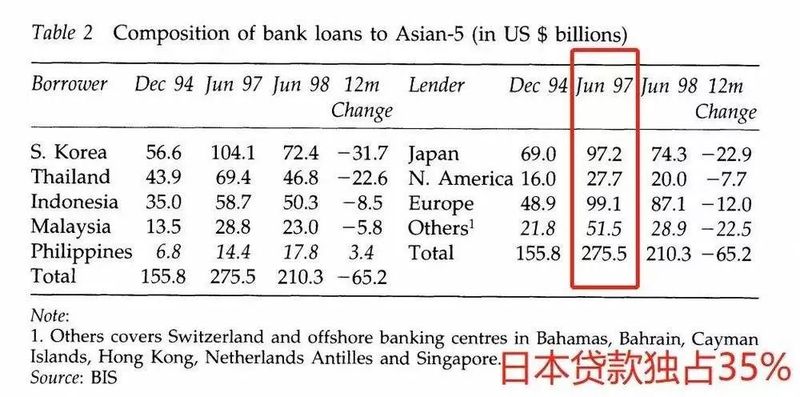

如下表,1997年6月,危机前夕,日本银行贷款在韩、泰、菲、印尼、马来西亚五国总贷款中独占35%:

来源:Michael R. King,Who Triggered the Asian Financial Crisis?

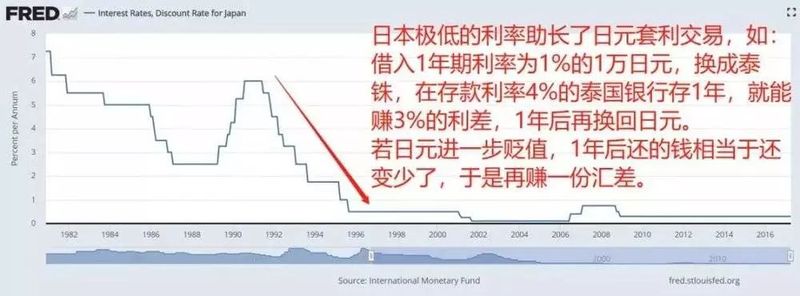

想去亚太发财的并非只有日本银行。泡沫破裂后,日本利率在1995年降至0.5%,此后二十年里都没超过1%。极低的利率使日元套利交易迅速崛起,国际炒家纷纷借入廉价日元,换成当地货币后蜂拥涌入高回报的亚太,由此赚得盆满钵满。一有风吹草动又换回日元准备跑路,这也解释了为什么风险事件发生后日元总是升值。

来源:圣路易斯联储

总之,广场协定签署后,日本不仅在国内大放水,还把水放到了整个亚太。在日资沐浴下,80年代末-90年代初,亚太各地GDP增速高达8-12%,泰国还因为承接了日本汽车和零部件制造而崛起为“亚洲底特律”。眼见有利可图,包括日元套利交易在内的外资不断涌入,整个亚太一片繁荣。

很快时间到了1995年,这注定将是不寻常的一年。

几经折腾,美国经济终于从80年代末的衰退中复苏,为了对抗通胀,美联储进入加息周期,美元走强,锚定美元的亚太国家货币也跟着升值。而94年元旦人民币却刚刚完成并轨,一次性跳贬50%,中国出口竞争力大增,挤占了原来亚太国家的出口市场,使后者经济基本面开始恶化,债务问题变得突出,其中就包括韩国。

来源: 圣路易斯联储

美元走强,相应日元走弱。原本因为强日元而留在日本股市中的国际炒家开始携款出逃,祸不单行,那年又发生了阪神大地震,一批公司受影响,于是1996-1997年日本股市全线下跌。

偏偏日本的银行又允许买股票作自有资本,股价的下跌,侵蚀了自有资本,使本来就被房贷坏账折磨得焦头烂额的银行雪上加霜。为达到国际清算银行8%资本充足率的监管要求,日本银行开始大幅从亚太撤贷。

来源:沈联涛,《十年轮回:从亚洲到全球的金融危机》

从1995年6月到1999年,日本银行从亚太总共撤资2352亿美元,几乎占同一时期该地区GDP的10%,任谁也顶不住这样规模的流动性冲击。而且,作为当时的亚洲领头羊,日本银行的撤贷会释放一种“危险!快逃!”的信号,这让本已草木皆兵的市场情绪更加脆弱,一触即发。

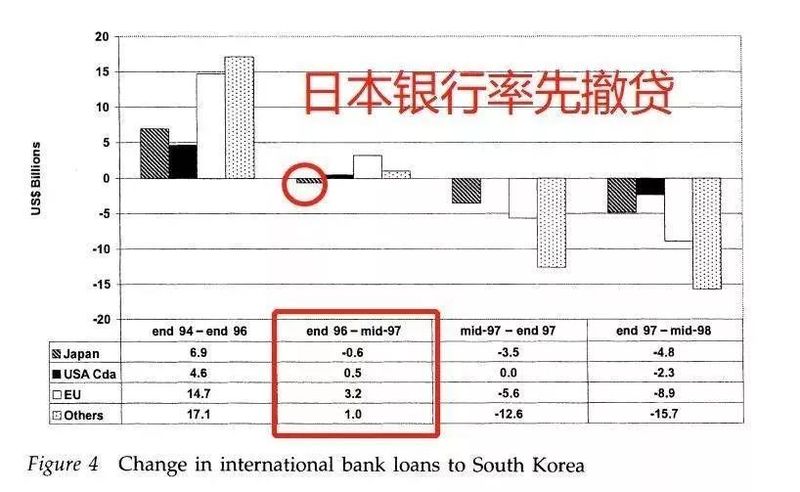

以韩国为例,97年上半年,当北美、欧洲等地的银行仍在向韩国放贷时,嗅到危险的日本银行已经开始跑路,随后各国银行紧随其后夺路而逃,于是韩国外储面临的压力指数级攀升,最终被迫只能向IMF求援,接着就回到了前文我们所说的故事。

来源:Michael R. King,Who Triggered the Asian Financial Crisis?

亚洲金融危机让东南亚GDP收缩近8%,此后10年的经济增长率都未超过危机前10年的水平。但各国对危机的处理各有不同,马来西亚领导人马哈蒂尔完全甩锅对冲基金,韩国经过结构性改革,抗危机能力大大增强。08全球金融海啸到来时,韩国成为OECD国家中恢复最快的国家,仅一年就恢复了正增长。

因此,索罗斯只是压垮骆驼的最后一根稻草。亚洲金融危机,本质上植根于该地区金融体系的结构性弱点。

06. 尾声:危机带来的三条启示

2019年美债收益率倒挂的愈演愈烈,全球经济学家与投资分析师们有关衰退和经济危机的讨论也愈加紧张和严肃。回望二十年前亚洲金融危机中,韩国与IMF的谈判以及随后的应对,我们或许能得到三条重要的启示:

第一,靠“借债”与“务虚”吹起来的繁荣,短期来看很光鲜,长期来看很危险。沉下心来埋头苦干,大力发展实业与高新科技,提高核心竞争力,才是国家长久繁荣之道。

第二,打铁还需自身硬,在全球化的世界,国际合作十分重要,但牢牢掌握关键领域的控制权更加重要。如果不是因为韩国等亚太国家欠的债中大都是外债,最后也不至于沦落到向IMF乞怜的田地。

第三,凝聚共识很关键。在危机到来时,韩国上上下下凝成一股绳,人民、企业、政府共同承担代价,一道担负责任,为解决内外部问题提供了巨大的改革动力,最终使韩国提前3年就还清了IMF贷款,经济再度崛起。

而面对外界压力,最重要的恐怕还是凝聚共识,否则纵使老百姓有捐金子与国家共克时艰的觉悟,结构性改革的动力不足,那么从繁荣到衰退,或许差的只是一个引爆火药桶的“索罗斯”。

参考资料:

[1].金大中,金大中自传,2012.

[2].李立绪,韩国启示录,1998.

[3].Paul Blustein,The Chastening: Inside The Crisis That Rocked The Global Financial System And Humbled The IMF,2003.

[4].沈联涛,十年轮回:从亚洲到全球的金融危机,2009.

[5].邵宇,危机三部曲:全球宏观经济、金融、地缘政治大图景,2013.

[6] .Michael R. King,Who Triggered the Asian Financial Crisis?,2001.

[7].Kim Kihwan, The 1997-98 Korean Financial Crisis: Causes, Policy Response, and lessons, IMF, 2006.

[8].Frank Holmes,How Gold Rode To The Rescue Of South Korea,2016.

[9].Kyu-sŏngYi,The Korean Financial Crisis of 1997: Onset, Turnaround, and Thereafter,2011.

[10]. Jungmin Lee,The labor market in South Korea, 2000–2016,2016.